城商行简史:134家城商行的前世今生

2003年之前是整个银行业的噩梦,2003-2013年是股份行的黄金十年,2012-2016年上半年则是城商行的黄金五年,2017年到现在国内的银行业开始出现了明显分化,好的更好,差的更差,这在134家城商行中体现得更为明显。

笔者厌倦了教科书式的分析架构,以期通过一些非常传统的指标来表达再简单不过的观点。

01

城商行基本特征

城商行是地方性银行的典型代表,毕竟农商行中规模在千亿级以上的也仅有40家而已。但是城商行复杂的地域依赖性和错综的地方股权关系,让其经营模式上呈现出非常局限性的特征,也更易受周期性影响。无奈之下,城商行自身的经营成效也呈现出更大的波动性,某种程度上也承载着地方融资平台的职能。有些地方经济较差,但城商行发展却比较激进,比如辽宁地区和山东地区,当然也包括河南地区、云南地区等。

有些地方经济规模较小,还要被政策限制在某些固定区域,一刀切背后下的低效监管以及低效的金融资源配置严重弱化了地方性银行的功能,而这种监管模式还在继续,寄希望于城商行自身的努力,在全国性银行的压迫之下,无疑会使风险暴露更加集聚,而不是慢慢缓解。

02

城商行演变历史

[1]城信社的疯狂:改革开放后(1979年)~ 亚洲金融危机前(1995年)

我国城商行的前身是城信社(城市信用社)。1978年改革开放后,城市集体经济和私营经济的发展对城市金融机构提出了强烈的需求。1995年前的十五年时间里,中国经济几经过热进程的洗礼,城商行也深陷其中。

1979年我国第一家城信社于河南省驻马店成立,随后短短的七年时间里,城信社数量猛增至1300余家。1988年国务院下和央行分别发布《中华人民共和国银行管理暂行条例》和《城市信用合作社管理暂行规定》,对城市信用社的性质、服务范围、设立条件等作了规定。1988年8月央行颁布《城市信用合作社管理规定》,将城市信用社的注册资本由10万元提高到50万元。

虽然1988-1989年央行对城信社进行了整顿和管控,但短暂的时间停留并未阻止城信社新设的热情。1986年,我国城信社数量增至1300余家,1989年为3330家,1991年为3500余家,1994年则为5200余家,总资产规模更是达到3171亿元(1985-1995年,我国M2从5200亿元增至6.08万亿元)。

[2]城信社的重新定位、城商行的起步与整顿:1995-2003年

数量飞速扩张的城信社在1993-1995年迎来了收缩,高达5200多家的城信社让要想起了曾经1000余家信托所经历的过程,实际上有异曲同工之妙。

1993年7月,央行要求地方停止对城信社的新设审批,并收回还未实施的新建指标,同时对存量城信社进行清理整顿。1995年央行下发《关于进一步加强城市信用社管理的通知》,明确提出:“在全国的城市商业银行组建过程中,不再批准成立新的城市信用社”《关于进一步加强城市信用社管理的通知》这也是城商行第一次出现在政策文件中,而城信社的新增也永远成为了历史。

从城信社向城商行转型的过度中,城市合作银行是迈不过去的一个标志。1995年6月22日,我国第一家城市合作银行,即深圳城市合作银行正式成立,随后北京、上海也相继成立,当年7月城市合作银行数量达到16家。

1995年9月国务院下发《关于组建城市合作银行的通知》,决定从1995年起在全国35个大中城市进行第一批城市合作银行的组建工作,这算是城市合作银行的第一批试点;1996年央行将范围扩大到GDP达到57亿以上的60个地级市,这算是第二批试点,合作城市数量达到95家;1997年12月,在东莞等58个地级市开展城市合作银行的第三批组建工作。也即1995-1997年期间,143家各地级市开展了地市合作银行的试点,这也意味着有145家城市合作银行。

1998年3月,央行与国家工商管理局联名发文,将城市合作银行统一更名为城市商业银行,同年6月央行发布《关于加强城市商业银行监管工作有关问题的通知》对城商行做出了统一法人管理的要求。至此145家城市合作银行更名为145家城市商业银行。

鉴于1997-1998年亚洲金融危机和国内经济下行压力的情况,主要服务于外向型企业的城商行深受其害。央行也从2000年开始对城商行实行“巩固、改革、整顿、扶持”和“一行一策、分类监管”的路线,从资本充足率、资产质量、流动性、收益性和内控有效性等各方面对高风险城商行进行管理。

经过一系列的整顿,1995-2002年期间,城商行数量从145家降至100余家,但城商行资产质量比较严重的局面在整顿的过程中一直持续,没有明显改善。

[3]城商行的整合与跨步发展:2004(银监会成立后)-2016年

银监会成立后的十年,是中国银行业的黄金十年(2003-2013年)。2013年后的三年则城商行风险集聚的五年。2003年,银监会正式从央行脱离。当时的城商行仍然面临资本匮乏、拨备不足、质量恶化的困境,2004年6月按照一逾两呆口径计算的不良率达到12.36%。2004年6月时任银监会主席唐双宁提出:

银监会鼓励城商行在整合现有资源的基础上,按照市场规则和自愿规则实施联合重组

同年11月银监会发布了《城市商业银行监管与发展纲要》,重新启动城商行联合重组、跨区域经营以及上市等系列进程。

2006年银监会出台《城市商业银行异地分支机构管理办法》,明确提出:“对于满足各项监管要求,且对达到现有股份制商业银行中等以上水平的城市商业银行,将逐步允许其跨区域经营”《城市商业银行异地分支机构管理办法》同年4月,上海银行宁波分行成为我国首家实现跨区域经营的城商行案例,直至2011年北京银行被中央领导点名批评而暂停。

[4]城商行再次迎来整合:严监管后的精品化时代

城商行的风险一直存在,有时被隐藏,有时被延缓。2006-2007年的改制潮让城商行有了诸多民营企业的成份,而2007-2008年的金融危机以及近年来稳增长压力的加大让城商行也承载着更多政府融资平台的职能。2016年严监管后,城商行潜在的资产质量风险开始暴露,且有加速恶化的趋势。2019年5月24日,包商银行被接管;7月28日锦州银行被重组;8月8日恒丰银行被入驻,三家银行的规模合计达到1.50万亿元。而我们看到城商行中总资产规模超过万亿的银行也已达到7家,部分城商行的发展质量并不亚于全国性银行,同时也有更多的城商行却继续面临生存危机。

城商行分化特征正越来越突出,我们相信目前的134家城商行并不是最终的数量,依然需要收缩。

附录:城商行整合重组

十二大历史事件全梳理

- 2004年,兴业银行以4.30亿元收购几乎破产的佛山商业银行,将其组建为兴业银行佛山分行。

- 2005年12月28日,安徽省内6家城商行和7家城信社合并成立徽商银行,这应该是我国第一个省内联合组建银行。

- 2006年,平安保险集团收购深圳市商业银行,并向平安银行定向增发,形成深圳平安银行(2012年再次与深圳发展银行合并成为新平安银行)。

- 2007年1月24日,江苏省内除南京银行之外的10家地级市城商行根据“新设合并统一法人、综合处置不良资产、募集新股充实资本,构建现代银行体制”的总体思路成立了江苏银行。

- 2007年10月10日,长春市商业银行、吉林市商业银行、辽源市城信社等合并成立了吉林银行。

- 2010年10月,株洲市商业银行、湘潭市商业银行、岳阳市商业银行、衡阳市商业银行和邵阳市城信社合并组建了华融湘江银行。

- 2010年12月,黄石银行、宜昌市商业银行、襄樊市商业银行、荆州市商业银行、孝感市商业银行等5家省内城商行合并组建了湖北银行。

- 2001年8月被停业整顿的汕头市商业银行,于2011年2月重组为广东华兴银行,并于当年9月正式开业(哈尔滨银行是其发起人之一)。

- 2011年11月,平凉市商业银行、白银市商业银行合并组建甘肃银行。

- 2012年4月,厦门国际银行和宁波国际银行两家中外合资银行纷纷宣布改制成为城商行,后者更名为宁波通商银行,前者则继续保留原名称。

- 2012年10月,遵义市商业银行、六盘水市商业银行、安顺市商业银行合并组建为贵州银行。

- 2014年8月开封银行、安阳银行、鹤壁银行、新乡银行、濮阳银行、许昌银行、漯河银行、三门峡银行、南阳银行、商丘银行、信阳银行、周口银行、驻马店银行等13家河南省内城商行合并组建中原银行。所以我们才看到城商行的数量从2013年的145家降至2014年的133家。

03

城商行的现状

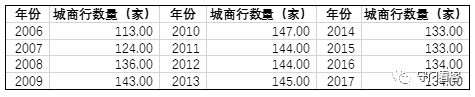

134家城商行、接近45万的从业人数,是目前我们对城商行体系最直观的感受。但是,134这个数字,离我们并不久远。2006年,中国城商行的数量是113家,十年前的2009年,中国城商行的数量则为143家。

根据银保监会披露的数据,2019年上半年城商行拥有总资产规模36万亿元(商业银行、国有大行和股份行分别为232.34万亿元、114.40万亿元和49.79万亿元),仅略低于股份行的50万亿元,总资产分别占银行业金融机构和商业银行的12.78%和15.48%。

[1]排序:规模仍是最崇高的信仰 134家城商行中新疆银行(成立时间较晚、2016年)和铁岭银行没有披露2018年信息,所以只能统计132家城商行,且数据均为2018年年报。当然对于一些没有年报的银行,通过其发行债券(如同业存单)公告也可以查找得到,这也是本文数据的来源之一。

无论内涵还是发展推动,规模仍是我们这些小老百姓对城商行最直接的期待和最崇高的信仰。2018年底134家城商行的总资产规模合计为33.09万亿元(我们统计的数据则超过35万亿元,应该说存在一些偏差,主要是有几家银行采用了2017年或2018年中的数据,如包商银行和锦州银行),这样看来这些银行应该在2018年是有明显缩表。

不过整体上看,现阶段已有6家城商行的总资产规模突破了万亿元,三家银行突破了两万亿元(江苏银行2019年已经突破2万亿元大关),5000-10000亿元之间的城商行数量达到了11家,也即总资产规模在5000亿元以上的城商行数量有17家,加上后面比较接近的几家(4000-5000亿元的城商行有5家),预计现在已经有20家了吧,且这20家城商行的总资产规模已经达到了20万亿元,几乎是占据了全部城商行的70%,分化还是比较明显,头部特征比较突出。

此外,千亿级以上城商行数量达到84家,千亿级以下城商行数量则为48家。

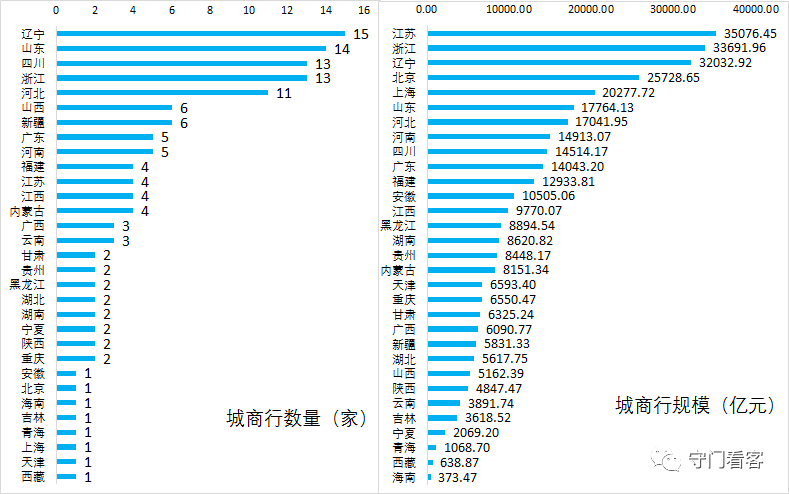

[2.1]数量分布:有的地方不该有那么多城商行

中国的城商行主要分布在哪里?辽宁、山东、四川、浙江、河北是其最重要的集聚地,分别有15家、14家、13家、13家和11家,这5个省份合计便已有了63家,几乎占全部城商行数量的一半。浙江民营经济发达一些,也许还能够理解,那对于辽宁、山东、四川、河北这些千疮百孔的地区,也拥有这么多城商行就有点匪夷所思了。可能这些地方也许对金融有不一样的感情吧,想通过城商行来加杠杆,带动经济,毕竟城商行本质上相当于地方政府的融资平台嘛。特别是辽宁地区,何德何能可以拥有15家城商行?再看一下山西、新疆、广东、河南四地,分别有6家、6家、5家、5家合计22家城商行,新疆地域广袤(面积是全中国的1/6)、可以理解,山西偏僻也能说的通,河南人口众多也算是一个理由,广东民营经济发达似乎也算是理由。好吧这四个省份的理由都很充分哈哈哈哈,细想一下要比前面5个省份的逻辑更自恰。福建、江苏、江西和内蒙古均分别有4家城商行,广西、云南分别拥有3家城商行,甘肃、贵州、黑龙江、湖北、湖南、宁夏、陕西、重庆分别拥有2家城商行,还有8个省份均只有一家城商行(安徽、北京、海南、吉林、青海、上海、天津、西藏)。 [2.2]规模分布:有的地方城商行规模不应该那么大

数量上分布一定程度上也能代表着规模分布特征,虽然有的地方只有一家城商行,但规模庞大啊,比如北京的北京银行、上海的上海银行、安徽的徽商银行等,这三家均是万亿级城商行,且均位于城商行前10,北京银行和上海银行分别位列城商行第一和第二。

从规模上看,江苏、浙江和辽宁三地的城商行规模分别达到3.51万亿元、3.37万亿元和3.20万亿元,是城商行规模达到3万亿以上的三家城商行,其中江苏的江苏银行、南京银行以及浙江的宁波银行、杭州银行已经足够有代表性了。

北京和上海地区刚才已经说过了,完全处于一家银行打天下的时代。

其它城商行规模超过万亿的地区有山东(1.78万亿元)、河南(1.49亿元)、四川(1.45万亿元)、广东(1.40万亿元)、福建(1.29万亿元)以及安徽(1.05万亿元)。其中山东靠青岛银行、齐鲁银行和威海银行,广东靠广州银行和东莞银行等,福建则靠厦门国际银行,安徽仅靠徽商银行。

城商行规模在5000亿元以下的地区还有7家,分别为陕西(4847亿元)、云南(3892亿元)、吉林(3619亿元)、宁夏(2069亿元)、青海(1069亿元)、西藏(639亿元)和海南(373亿元)。

城商行规模位于5000-10000亿元的地区有12个,从高到低分别为江西(江西银行和九江银行两家上市银行)、黑龙江(哈尔滨银行)、湖南(长沙银行和华融湘江银行)、贵州(贵阳银行和贵州银行)、内蒙古(包商银行和内蒙古银行)、天津地区(天津银行)、重庆(重庆银行和重庆三峡银行)、甘肃(甘肃银行和兰州银行)、广西(桂林北部湾和柳州三地银行)、新疆(昆仑银行和乌鲁木齐银行)、湖北(汉口银行和湖北银行)、山西(晋商银行)。

[3]名称探析:带”商”字的最多

城商行在起名字的时候均有趋同性,目前国内共有7家银行的名称中带有“商”字,以山东最甚,这很大程度上也是源于属地商文化吧。

这7家银行包括徽商银行、包商银行、莱商银行、齐商银行、临商银行、晋商银行、宁波通商银行(以前叫宁波国际银行)。其中,徽商银行是开了这个名称的先河,毕竟徽商还是很有名,随后的晋商银行似乎也是在沿用徽商银行的思路。 [4]上市情况:2家A+H,11家纯A股,12家纯港股

134家城商行中已有25家银行实现了上市目标,占比接近20%。其中,郑州银行和青岛银行均为A+H股上市银行。

其余纯A股上市银行(按规模排序)分别为北京银行、上海银行、江苏银行、南京银行、宁波银行、杭州银行、贵阳银行、成都银行、西安银行、长沙银行和苏州银行。

其余纯港股上市银行(按规模排序)分别为盛京银行、徽商银行、锦州银行、天津银行、哈尔滨银行、中原银行、重庆银行、甘肃银行、江西银行、九江银行、晋商银行、泸州银行。[5.1]不良率:有些地方的资产质量实在堪忧

虽然不良贷款率可能低估了城商行真实的资产质量情况,但横向对比下,也能够说明一些问题,更能说明哪些地区的城商行的资产质量情况比较差。2018年底有6家城商行的不良贷款率超过了4%,分别为泰安银行、攀枝花市商业银行、青海银行、富滇银行、衡水银行、长城华西银行,地区分别为山东、四川、青海、云南、河北五地,和债券违约情况对比是不是能够说明很多问题?

不良贷款率在3-4%的银行有8家,分别为宁夏银行、烟台银行、雅安市商业银行、凉山州商业银行、达州银行、临商银行、盘锦银行、平顶山银行,其中四川占了3家、山东占了2家、宁夏1家、辽宁 1家、河南1家,均集中在投资者比较纠结的地域。

那么有没有一些地方的城商行资产质量比较好呢?

当然有。134家城商行中有7家银行的不良贷款率在1%以下,从低到高依次为海南银行(0.36%)、台州银行(0.63%)、湖州银行(0.66%)、厦门国际银行(0.73%)、宁波银行(0.78%)、广州银行(0.86%)、南京银行(0.89%),可以看出浙江地区的城商行和在北京、上海、广东等发达地区有机构布局的厦门国际银行资产质量最好。

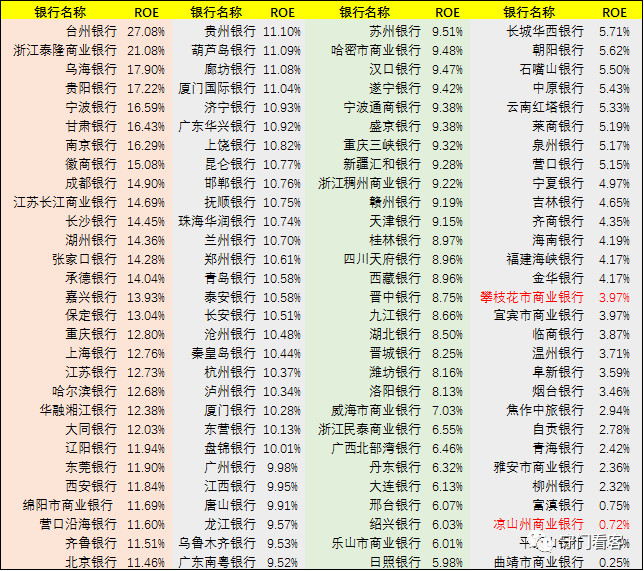

[5.2]经营成效:ROE在15%以上寥寥无几,10%以下比比皆是

ROE是最能够代表一家银行经营成效的指标。但对于城商行而言,ROE普遍较低,能够保持在10%以上可能都算优秀水平,平均水平为9.19%。

ROE在15%以上的银行有9家,从高到低分别为台州银行、浙江泰隆商业银行、乌海银行、贵阳银行、宁波银行、甘肃银行、南京银行、徽商银行,可以看出3家浙江地区的城商行,这个应该和浙江地区的经济特点有关,当然浙江地区有些城商行也是ROE较低的,如温州银行、金华银行、绍兴银行和浙江民泰商业银行等等。

ROE在10-15%的银行有43家,那就意味着ROE在10%以下的银行有64家(只有116家银行披露了ROE数据),ROE在5%以下的银行有21家。

那些ROE较低的银行要努力啦,ROE中等的银行也要力争上游……

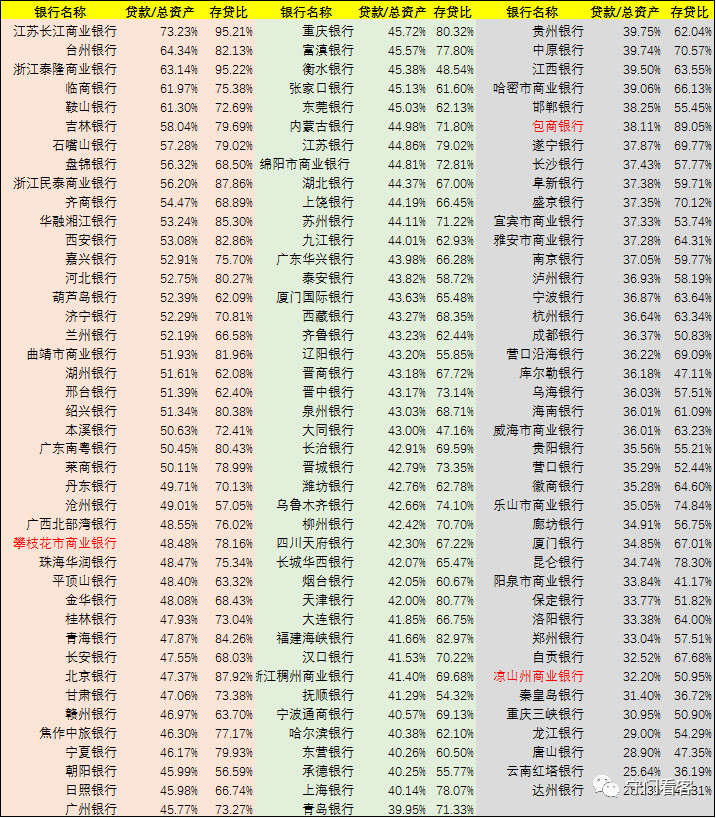

[6]业务结构:大部分以投资类为主

通常情况下,国内商业银行(特别是国有大行)贷款占总资产的比例平均在50%左右,而同业业务和金融市场业务占比在30%以下。但是对于很多城商行而言,则主要以投资类业务为主,这是地方性银行最主要的业务特征,也是它们规模信仰的最大支撑。

134家城商行贷款占总资产的比例平均不45%,其中42家银行贷款占总资产的比例在40%以下、15家银行在35%以下、4家银行在30%以下。也有24家银行的贷款占总资产的比例在50%以上。

04

实践通行三步曲

第1步 更名:摆脱过去最直接的方式更名,是告别过去、迎来未来最直接的方式。如今我们在等待包商银行、锦州银行、恒丰银行更名结果的到来。当然,我们更需要了解那些熟悉的城商行曾经有哪些标签:

[1]上海市城市合作银行、北京市商业银行、宁波市商业银行、沈阳市商业银行、南京市商业银行、大连市商业银行、天津市商业银行、深圳市商业银行、重庆市商业银行、哈尔滨市商业银行、银川市商业银行、昆明市商业银行、营口市商业银行、东莞市商业银行、锦州市商业银行、青岛商业银行、杭州市商业银行等纷纷更名为上海银行、北京银行、宁波银行、盛京银行、南京银行、大连银行、天津银行、平安银行、重庆银行、哈尔滨银行、宁夏银行、富滇银行、营口银行、东莞银行、锦州银行、青岛银行、杭州银行等。

[2]万州市商业银行重组为重庆三峡银行,汕头市商业银行重组为广东华兴银行,湛江市商业银行重组为广东南粤银行,克拉玛依市商业银行经中石油重组后总部迁往北京更名为昆仑银行。

[3]宁波国际银行改制为宁波通商银行,临沂市商业银行更名为临商银行,太原市商业银行重组为晋商银行,莱芜市商业银行更名为莱商银行,淄博市商业银行更名为齐商银行,包头市商业银行更名为包商银行,济南市商业银行更名为齐鲁银行,南充市商业银行更名为四川天府银行。

[4]诸如江苏银行、徽商银行、甘肃银行、湖北银行、华融湘江银行、吉林银行、贵州银行、龙江银行等均是由2家以上城商行合并组建而成。

第2步 引进战略投资者:永远在路上的热情引进战略投资者的目的不在于引进资本,更重要地在于引进先进管理模式。可以说,有监管的鼓励,政策的支持,政府的推动,这对于很多银行而言并不是一件难事。特别是对于很多战略投资者而言,没有比战略入驻地方性银行更具期待性的了。这里的战略投资者不仅仅局限于境外金融机构,还包括境内。

2002年9月5日,央行在其网站上公布了银行监管课题组的一篇报告《进一步发挥现有中小商业银行的作用》,该报告明确提出:“在化解地区金融风险过程中,中小商业银行形成了以地方政府为主导的股权结构……但地方政府的入股,必将对中小商业银行形成行政干预的压力……要支持中小商业银行的业务联合和重组”《进一步发挥现有中小商业银行的作用》这份报告为第二年独立出来的银监会提供了方向上的指引。

2004年9月7日,刚刚成立的银监会表示,鼓励和支持城市商业银行积极开展引进境外战略投资者、上市和城市商业银行之间的联合与重组等项工作。

据统计在1999-2005年期间,共有19家境外投资者入股了包括上海、南京、西安、济南、北京、杭州、南充、天津、宁波等在内的16家中资银行,外资投资金额已超过165亿美元,占当地境内银行业总资本的15%左右。我们大致搜集了1999年以来国内城商行体系引进境外战略投资者的情况如下:上海银行引进了国际金融公司与汇丰银行,南京银行引进了国际金融公司和法国巴黎银行,西安银行引进了国际金融公司与加拿大丰业银行,济南市商业银行(现为齐鲁银行)引进了澳洲联邦银行,北京银行引进了国际金融公司与荷兰银行集团,杭州银行引进了澳洲联邦银行,南充市商业银行(现为四川天府银行)引进了德国投资与开发公司、德国储蓄银行集团,天津银行引进了澳新银行,宁波银行引进新加坡华侨银行,重庆银行引进了大新银行,青岛银行引进了意大利联合对保罗银行,成都银行引进了马来西亚丰隆银行,吉林银行引进了韩亚银行,烟台银行引进了恒生银行和永隆银行,厦门银行引进了富邦银行等等。还有小的城商行在引进战略投资者时并非只考虑境外金融机构,境内机构也会被作为选项之一。例如,

晋商银行引进中国华能集团,西藏银行、海南银行引进交通银行,台州银行引进招商银行,九江银行引进兴业银行,邢台银行引进东莞银行,达州银行引进四川蓝润集团,廊坊银行引进北京银行,本溪市商业银行、丹东银行引进盛京银行,德州银行引进山东国投,日照银行引进南京银行,济宁银行引进齐鲁银行,甘肃银行引进包商银行,石嘴山银行引进杭州银行,衡水银行引进东旭集团,临商银行引进兖州煤业,秦皇岛银行引进宁波鄞州农商行,新疆银行引进新疆天山农商行,莱商银行引进齐鲁交通发展集团等等。需要说明的是,08年金融危机之前,城商行对战略投资者的引进主要集中于商业银行,特别是境外商业银行。不过2008年金融危机之后,境外金融机构的日子突然变得没那么好过了,城商行开始对四大AMC、国有资本、大型实体企业作为战略投资者表达了浓厚的兴趣。这也是为什么自2008年后城商行的背后有更多国内实体企业身影的原因,鉴于城商行2012-2016年的近五年黄金发展期,一些信托、地方AMC、民营企业等也相继入驻。例如长城资管的长城华西银行、信达资管的南洋商业银行、华融资管的华融湘江银行、东方资管的大连银行、中石油的昆仑银行、中粮集团的龙江银行等等。

所谓的明天系(包商银行和潍坊银行)、中静系(徽商银行)、安邦系(成都农商行)、华信(海南银行)、新湖系(盛京银行和温州银行)、五矿系(锦阳银行)、泰禾集团的福建海峡银行、安信信托的泸州银行等,无疑这些银行的困境已经在路上。

第3步 上市:永恒不变的梦之路本质上来说,无论更名,抑或是引进战略投资者,其最终目的均是迈入上市这条路,寄希望通过此路径进一步改善公司治理、弥补资本。在这条道路上,多少城商行梦断,其原因各式各样,而背后的障碍则多为三类股东问题。

然尽管如此,目前已有23家城商行实现了上市目标,其中11家完成了A股上市目标,2家甚至实现了A+H目标(郑州银行和青岛银行)。如果仅以A股为例,2007年,南京银行、宁波银行与北京银行完成了A股上市目标。此后的将近十年,再未有城商行登陆A股,直到2016年。2016年,上海银行、江苏银行、杭州银行、贵阳银行等四家银行重磅登陆A股。2018年郑州银行与长沙银行、2019年青岛银行与西安银行相继登陆A股。

当然,这一进程并没有结束,厦门银行、重庆银行、兰州银行、苏州银行等正处于A股上市的排除进程中。

我们相信,“更名—引进战略投资者—上市”的进程并没有结束,在城商行资产质量逐步恶化的背景下,地方政府背景的企业以及国有平台入驻的情况仍将继续发生,而上市这一路径将像天梯一样,等待着越来越优秀的城商行攀登。

作者|任涛来源|守门看客

注:(文/互联网信息内容转载,我司对文章内容真实性、合法性不负法律责任。转载本文旨在分享及学习交流,任何单位或个人认为文章内容及我公司的无偿转载行为可能涉嫌侵害他人合法权益,请及时予以联系 。)